Torna la cessione del credito multipla!

Con l’approvazione del DL 13/2022 correttivo al DL Sostegni ter torna la cessione del credito multipla!

Home »Lo scorso 19 maggio 2020 il decreto Rilancio introduceva delle nuove agevolazioni fiscali per gli interventi di riqualificazione energetica e sismica degli edifici.

La novità più significative in merito erano, oltre all’aliquota di detrazione che ammontava ed ammonta ancora adesso al 110% le alternative all’utilizzo della detrazione in dichiarazione dei redditi. Queste alternative, di cui abbiamo ampiamente parlato fra queste pagine come qui, non sono altro che lo sconto in fattura e la cessione del credito d’imposta multipla e senza limiti.

Da allora la normativa è stata oggetto di continue revisioni e modifiche con numerosi tentativi di limitare le frodi ai danni dello stati. Una cessione del credito indiscriminata infatti ha corrisposto a dei continui tentativi di frode realizzati ai danni dello stato. Per questo motivo, da una cessione illimitata, il legislatore è passato ad una cessione unica, per poi tornare su suoi passi e prevedere una cessione del credito multipla fino a 3 passaggi con il D. Legge 13/2022.

Ed è proprio questi ultimi cambiamenti alla normativa che vogliamo analizzare in questa sede.

Il Decreto Rilancio in breve

Delle misure contenute nel Superbonus 110% abbiamo già avuto modo di parlare approfonditamente in queste pagine (come qui). Qui di seguito riportiamo riportiamo gli aspetti più salienti per comodità.

Il Decreto Rilancio introduce delle detrazioni per l’efficientamento energetico e sismico degli edifici che ammontano al 110% della spesa sostenuta. Gli interventi che possono dare luogo a questa detrazioni sono suddivisi in due categorie interventi trainanti e trainati. La suddivisione sta ad indicare che gli interventi trainati possono essere effettuati solo in concomitanza di interventi trainanti che pertanto sono più invasivi.

Coloro che effettuano questi interventi, invece che ottenere una detrazione del 110% possono anche decidere di optare:

- per un contributo, sotto forma di sconto sul corrispettivo dovuto, anticipato dal fornitore di beni e servizi relativi agli interventi agevolati. In questo caso il fornitore consenziente, recupera il contributo anticipato, sotto forma di credito d’imposta di importo pari alla detrazione spettante nel proprio cassetto fiscale;

- per la cessione di un credito d’imposta per un massimo di 2 volte a favore di banche e intermediari finanziari, società appartenenti a un gruppo bancario, imprese di assicurazione.

Precisazioni sullo sconto in fattura

Ai fini della cessione del credito multipla è però necessario soffermarsi più approfonditamente sullo sconto in fattura.

I soggetti che realizzano i lavori optando per lo sconto in fattura, faranno sì che sia il fornitore che hanno scelto a realizzare materialmente gli interventi. Sarà quindi quest’ultimo a maturare il credito d’imposta pari alla detrazione spettante nel proprio cassetto fiscale.

A questo punto il fornitore, come ad esempio noi di Valore Energia, potrà, ai sensi del DL 13/2022:

- Cedere questo credito ad altri soggetti, compresi gli istituti di credito e gli altri intermediari finanziari, senza facoltà di successiva cessione da parte di questi soggetti se non verso banche e intermediari finanziari, società appartenenti a un gruppo bancario, imprese di assicurazione per un massimo di due volte;

- Cedere il credito per un massimo di 2 volte a favore di banche e intermediari finanziari, società appartenenti a un gruppo bancario, imprese di assicurazione.

La nuova cessione del credito multipla

Il D. Legge 13/2022, ha quindi modificato nuovamente la cessione del credito d’imposta, ottenuto tramite lo sconto in fattura, portandola a massimo 3 passaggi (2 oltre il primo relativo allo sconto in fattura).

Le due ulteriori cessioni, dopo il primo passaggio, possono essere effettuate solo verso:

- banche e intermediari finanziari iscritti all’albo previsto dall’art. 106 del testo unico delle leggi in materia bancaria e creditizia (banche, intermediari);

- società appartenenti a un gruppo bancario iscritto all’albo di cui all’art. 64 del predetto testo unico delle leggi in materia bancaria e creditizia;

- imprese di assicurazione autorizzate ad operare in Italia ai sensi del D.Lgs. 7 settembre 2005, n. 209.

Cessione del credito multipla: Introduzione del codice univoco

Il D. Legge 13/2022 non si limita a ripristinare, seppur parzialmente, il meccanismo della cessione del credito multipla.

Con questo decreto, in particolare, il legislatore ha previsto che a partire dal 1° maggio 2022, l’Agenzia delle Entrate assegni un codice univoco ai crediti d’imposta. I crediti d’imposta diverranno a questo punto indivisibili e quindi non potranno più essere praticate ulteriori cessioni parziali.

Perché cedere o acquistare un credito d’imposta?

Dal momento che torna in essere la cessione del credito multipla è lecito anche chiedersi quali sono i vantaggi dell’acquistare o del cedere un credito d’imposta. Abbiamo cercato quindi di riassumerli qui di seguito.

Solitamente, chi cede un credito d’imposta ha necessità di monetizzare questo credito. Ad esempio, un fornitore che realizza i lavori per il Superbonus 110%, dovendo anticipare i costi del materiale per realizzare il cantiere, potrebbe trovarsi a corto di liquidità. Cedere quindi il credito d’imposta permetterebbe di fatto a questo soggetto di trovare una liquidità certa e pressoché immediata anche a costo di rinunciare a parte della dertrazione.

Tuttavia, anche chi acquista questi crediti ha i suoi vantaggi. Il legislatore ha infatti previsto la possibilità di utilizzare i crediti fiscali vantati nei confronti dell’erario in compensazione orizzontale. Per la precisione, per compensazione orizzontale intendiamo la possibilità di regolarizzare la propria posizione fiscale utilizzando dei crediti fiscali per coprire debiti fiscali relativi ad imposte di natura diversa. Ad esempio possiamo utilizzare un credito Irpef, come quelli provenienti dai bonus edilizi, per compensare un debito INPS (ne parliamo anche qui) tramite il modello F-24. E’ quindi possibile, regolare la propria posizione nei confronti dell’erario semplicemente tramite i crediti d’imposta.

Ma non finisce qui. E’ infatti doveroso riportare un’altra considerazione: i crediti d’imposta di solito infatti vengono ceduti ad un importo inferiore al loro reale valore. Ad esempio è possibile acquistare 100.000 euro di crediti fiscali a soli 87.000 € ottenendo un guadagno immediato di 13.000 €. Un guadagno che a tutti gli effetti è anche uno sconto sulle imposte che dovresti pagare allo stato dal momento che puoi utilizzare i crediti prevenienti da questi bonus fiscali in compensazione orizzontale.

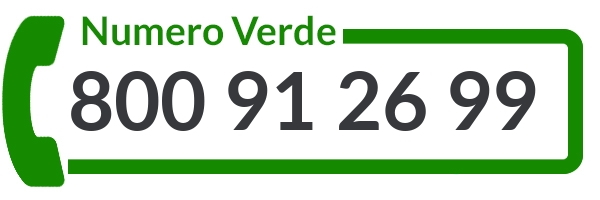

Vuoi saperne di più su come utilizzare il credito d’imposta o su come acquistarlo per portarlo in compensazione orizzontale? Compila il modulo che trovi qui sotto con i tuoi dati ed aspetta la chiamata del nostro operatore!